Contactez-nous

- 0 890 643 240

Nos 6 conseils pour réussir la cession de son entreprise

Le marché du M&A (« Merger and Acquisition ») a sensiblement évolué ces dernières années sur deux points importants :

- Les dirigeants fondateurs n’attendent plus de faire valoir leurs droits à la retraite pour céder leur société. Ils essayent de choisir le meilleur moment : performance élevée, bonne visibilité de marché…

- Les dirigeants fondateurs cédants n’attendent plus d’être sollicités par les acquéreurs pour entrer en négociation mais les devancent habilement en leur proposant l’histoire à écrire pour les années prochaines.

Pour bien céder, voici les conseils sur la cession d’entreprise que nous pourrions donner :

1/ Choisir le bon moment

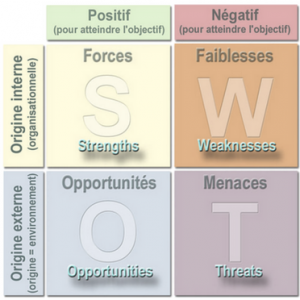

Pas facile de prendre le recul nécessaire, de sortir quelques instants de la pression du quotidien pour analyser les menaces, les opportunités de son marché, et les forces et les faiblesses de son entreprise (couramment appelée l’analyse SWOT ou FFOM).

C’est pourtant nécessaire, en raison de l’évolution rapide des marchés liés aux nouvelles technologies, aux modèles disruptifs. Non pas uniquement pour céder son entreprise, mais pour définir la bonne stratégie et prendre les bonnes décisions.

Il est clair que le couple marché/organisation est déterminant mais aussi son envie en tant que dirigeant d’affronter l’évolution prévisible de son marché, de mettre en place les actions ad-hoc (investissements, recrutements….), de se remettre en question. Certains dirigeants préfèrent trouver l’acquéreur qui aura l’envie, l’intérêt et les moyens de le faire, et de se lancer dans un nouveau projet.

Il est important de ne pas céder sous la contrainte, et d’avoir atteint un niveau de performance permettant la valorisation souhaitée, et d’avoir des perspectives d’activité rassurantes voire croissantes.

2/ Etre cohérent dans la valorisation

La valorisation de la société doit être cohérente par rapport à sa performance et ses perspectives. Une sous valorisation porterait préjudice aux actionnaires cédants, tandis qu’une survalorisation les écarterait de leur projet de cession. Il est important d’être bien conseillé, par des acteurs qui ont réalisé ce type d’opérations, voire idéalement dans la même activité. Certains métiers ont des règles bien précises. Si on ne les respecte pas, on court à l’échec.

Certaines sociétés de conseil en cession et acquisition vont au-delà des approches théoriques et généralistes d’évaluation d’entreprise. De par leurs expertises métiers, leur historiques, elles ont une approche fine et empirique.

C’est vers elles qu’il faut se tourner.

3/ Bien présenter le projet

Le projet doit être clair tant dans la présentation des résultats passés et actuels que futurs.

La présentation de l’organisation, des systèmes d’informations, des processus en place, des facteurs clés de succès, de l’évolution du marché et de ses pré-requis permettent de rendre lisible le projet et de rassurer l’acquéreur.

Il y a bien sûr des normes à respecter tant dans les indicateurs financiers, le vocabulaire employé ou encore les rubriques développées. Les acquéreurs ont l’habitude de ces opérations et sont exigeants sur la clarté et la qualité de la présentation.

4/ Mettre en place une stratégie de cession et un plan d’action

Le fait d’avoir analysé préalablement le positionnement de la société sur son marché permet de définir les profils des meilleurs acquéreurs en terme de créateurs de valeur future et d’intérêt à réaliser l’opération. A partir des profils, il convient d’identifier les acteurs qui ont une stratégie de croissance externe mais aussi les moyens de la réaliser. Ils sont clairement analysés avant de lancer l’opération.

En fonction des profils, on explique de la meilleure manière le pourquoi du retrait des actionnaires actuels, et les perspectives futures. Tout doit être bien cadré.

Ensuite un calendrier est établi de manière à obtenir à un même moment plusieurs offres (appelle LOI letter on intend) et à les mettre en concurrence en toute confidentialité. Dans un délai compris entre 3 à 6 mois, les actionnaires cédants pourront se positionner sur l’offre qui leur convient le mieux.

Les critères de choix prendront en compte principalement :

- le prix

- les modalités de paiement du prix

- les garanties demandées

- les conditions suspensives (et le risque de ne pas faire qu’elles représentent)

- les qualités de l’acquéreur et son projet

5/ S’entourer en terme de conseils

Une opération de cession d’entreprise est une opération à enjeux importants. Une opération complexe induisant des processus précis à respecter et des points techniques à traiter qu’ils soient juridiques, fiscaux, comptables, financiers ou autres. Dans une majorité de cas, la société de conseil en cession et acquisition lance et gère le processus de vente jusqu’à la signature de l’offre (LOI) puis avocats, juristes, experts comptables ou autres conseils prennent le relais pour formaliser les actes et suivre les due diligences (audits). Il s’agit réellement du travail d’une équipe qui se forme et échange dès l’origine du projet.

6/ Les avantages de Rightliens

Le fondateur et les consultants de Rightliens ont 25 ans d’expérience dans les activités de cession et d’acquisition d’entreprises.

Ils sont tous de surcroît d’ex-dirigeants qui ont connu des projets et des problématiques de :

Ils ne conseillent que sur les métiers et marchés qu’ils connaissent et apportent de ce fait une réelle valeur ajoutée à leurs clients, dirigeants de PME et d’ETI, capital investisseurs.