Contactez-nous

- 0 890 643 240

C’est le bon moment de réaliser un OBO!

Qu’est-ce qu’un OBO?

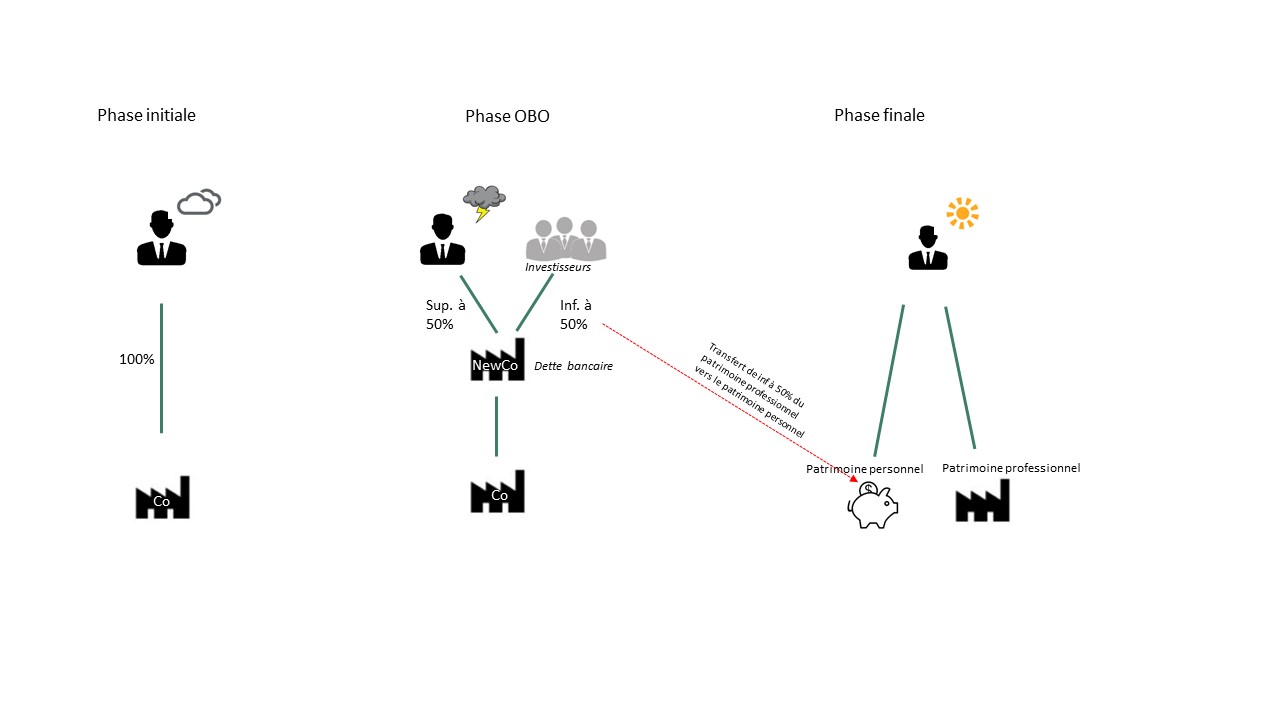

L’obo ou owner buy out est un barbarisme financier qui qualifie une opération de vente d’une société par son dirigeant-actionnaire à lui-même.

Cette technique a été développée au début des années 2000.

Avant, un dirigeant cédait sa société une seule fois dans sa vie d’entrepreneur s’il avait la chance qu’elle soit pérenne.

Pourquoi réaliser un OBO?

Cette opération permet à un moment de la vie d’une société à un dirigeant-actionnaire de valoriser son capital économique et de sécuriser ainsi son patrimoine. En effet, la vie d’une société est à haut risque. Rien ne garantit son existence à terme.

Sa valeur peut être nulle, voire en fonction des circonstances, générer un coût élevé à son actionnaire. (lors d’une liquidation judiciaire, le dirigeant actionnaire doit garantir les créances pour lesquelles il est caution)

A quel moment réaliser un owner buy out?

Le moment propice est le moment où les facteurs :

- endogènes : performance de la la société immédiate et prévisionnelle

- exogènes : politiques, économiques et financiers

sont au vert de façon simultanée.

Cela arrive une fois par cycle économique.

Quelles sont les conditions d’éligibilité à un OBO :

Il s’agit de sociétés de plus de 5 ans d’antériorité ayant une taille significative par rapport à la moyenne dans leur métier. Il peut s’agir aussi bien de TPE+ que de PME.

Ces sociétés doivent être performantes, offrir une récurrence et une solidité de chiffre d’affaires, une croissance supérieure au marché (le moins cyclique possible) , un bon niveau d’organisation et de systèmes d’information, des facteurs clés de succès et des avantages concurrentiels forts, une solidité financière et un faible endettement.

Au-delà de ces critères, les motivations de l’opération d’owner buy out ne doivent pas être uniquement capitalistiques mais à l’origine d’un projet d’entreprise fort :

- réorganisation capitalistique

- plan de développement

- préparation à une transmission managériale…

Ce projet doit être présentée de façon claire et documentée aux financeurs.

Comment réaliser un OBO?

La technique utilisée est proche de celle d’un LBO (Leverage Buy Out).

On crée une société nouvelle (la NewCo) qui acquiert la société objet de l’owner buy out (la Cible) en s’endettant.

La dette est remboursée par les dividendes versés par la société Cible (effet de levier) à la Newco.

Les actionnaires de la Cible céderont la totalité de leurs titres à la Newco, ou une partie avec un apport de titres pour le solde.

La Newco réunit l’actionnaire-dirigeant, les autres actionnaires éventuels de la cible ou non (si une réorganisation du capital est souhaitée) et le plus souvent un investisseur en capital qui apporte du cash.

Les actionnaires de la cible perçoivent donc le montant des titres cédées à la Newco. Ils ont sécurisé leur capital.

Cet investisseur en capital pourra être en fonction du projet du dirigeant-actionnaire :

- minoritaire ou majoritaire ( le dirigeant peut vouloir transmettre rapidement ou non, avoir les mains libres ou non en terme de gouvernance…)

- actif ou passif (il peut ou non apporter des compétences au dirigeant en fonction du projet, en développement ou en structuration)

- court ou long terme (il peut rester sur une période courte de 2 à 3 ans, ou plus longue )

Ensuite, tout une série de financeurs peuvent intervenir : les financeurs de la dette bancaire, mais aussi en fonction du montage, les financeurs de la dette subordonnée ou obligataire (obligations convertibles ou non,

à bons de souscription en actions ou non…). On parle ici d’ingénierie financière réalisée par le conseil du dirigeant et de l’investisseur.

Ces derniers auront préalablement défini un niveau de valorisation acceptable par les financeurs et proposé le montage ad-hoc.

La valorisation est généralement inférieure à celle d’un LBO. Elle n’est pas le résultat d’un processus systématique de mise en concurrence, et le but n’est pas de fragiliser la société dans son développement.

Cette opération peut être renouvelée plusieurs fois dans la vie d’une même société.

Pourquoi c’est le bon moment?

Pourquoi c’est le bon moment?

Globalement la conjoncture économique est favorable, mais des incertitudes pointes à moyen terme :

- les résultantes du Brexit

- le bras de fer Chine/USA

- les élections présidentielles en France en 2022

- la bulle financière

Devant ces risques éventuels et du fait de l’importance des capitaux sur le marché actuel, la fenêtre de tir est très intéressante.

Attention

Pour réaliser un owner buy out, il est important de s’entourer d’un conseil qui a l’habitude de ce type d’opération.

Il y a de nombreux pré-requis à valider : juridiques, fiscaux, financiers, économiques.

RightLiens réalise ces opérations et peut vous accompagner dans la sérénité.

Des échanges avec des dirigeants conseillés peuvent être réalisés dans le respect de la plus stricte confidentialité.